Anfang März veröffentlichte die Credit Suisse den Artikel ihres Experten Zoltán Pozsár, der versucht, eine Erklärung für den globalen Konflikt zwischen den Grossmächten und die sich abzeichnende Rohstoffkrise zu finden.

Zoltán Pozsár hält das aktuelle Umfeld für komplexer als die Zeit früherer Krisen. Im Gegensatz zu den Krisen von 1997, 2008 oder 2020 ist das Problem jetzt nicht nur nominell (Devisenmarktbeschränkungen, Parität oder Überziehungskredite), sondern auch real: Güter sind zu realen Ressourcen geworden. Denn der Mangel an Nahrungsmitteln, Energie, Metallen und Ressourcen lässt sich nicht mit quantitativer Lockerung behandeln.

Man kann Geld drucken, aber kein Heizöl oder Speiseweizen.

Pozsár zieht daraus den Schluss , dass die verdickten Grenzen, die man sogar als neuen Eisernen Vorhang bezeichnen kann, natürlich sind

zur Bildung eines Doppelwährungssystems führen.

Bretton Woods-II, das seit den 1970er Jahren existiert. System wird durch Bretton Woods III ersetzt. In seinem Rahmen koexistiert das bestehende System auf Basis der Währungen der westlichen Welt, das durch den Dollar bestimmt wird und dessen Glaubwürdigkeit vor allem durch Finanzinstrumente gegeben ist, und auf der anderen Seite das System auf Basis hauptsächlich chinesischer und russischer Währungen entwickelt, deren Basis die vorhandene Rohstoffbasis ist, die in erster Linie durch die Rohstoffe bereitgestellt wird.

Perry Mehrling geht in seiner Studie von dem Konzept der „vier Preise des Geldes“ aus, das er später erweitert. Laut Pozsár kam bei jeder großen Krise seit 1997 einer der vier Geldpreise ins Spiel, und dementsprechend war jede große Krise auch eine Währungskrise. Im Rahmen von Perry Mehrling waren Parität, Zins, Währung und Preisniveau die vier Preise des Geldes.

In der Krise 2008 wurde die Parität gebrochen, im März 2020 mussten wir wegen der Zinsen eingreifen, die Währung machte 1997 in mehreren Ländern Südostasiens Probleme. Laut Pozsár war das Preisniveau in den letzten 25 Jahren zweitrangig, es gab keine größeren Krisen im Zusammenhang mit dem Preisniveau. Das Problem war vielmehr die anhaltend niedrige Inflation, der die Zentralbanken mit begrenztem Erfolg sehr stark mit einer aggressiven Gleichgewichtspolitik (QE) entgegenzuwirken versuchten.

Darauf weist er auch hin

Zentralbanken haben es leicht, die Geldpreise im nominalen Bereich zu kontrollieren, aber nicht, wenn es um die Kontrolle der Preise im realen Rohstoffbereich geht.

Vor allem, wenn der Druck nicht von der Nachfrage, sondern vom Angebot bzw. einem Angebotsschock durch einen Nachfrageeinbruch bei bestimmten Rohstoffen ausgeht. Zum Beispiel bei der Nachfrage nach russischen Waren, wenn sich der Markt aus Angst vor künftigen Sanktionen verhält. Zentralbanken sind gut darin, die Nachfrage zu dämpfen, aber nicht darin, ein Angebot zu schaffen.

Alles braucht Energie und Rohstoffe, und Russland exportiert alles, und anders als 1973 ist jetzt nicht nur der Ölpreis, sondern alles andere gestiegen. Jetzt entsteht der vierte Preis des Geldes, nachdem er jahrzehntelang ruhte, ist er nun mit voller Kraft zurückgekehrt. Aber das Preisniveau wird bald sehr volatil werden und der Markt wird versuchen, den Preis des zukünftigen Geldes einzupreisen, d. h. die Anzahl der Zinserhöhungen und die Anpassung des Niveaus der Endzinssätze als Reaktion auf das neue Preisniveauregime, das dadurch verursacht wird Krieg und Sanktionen.

Pozsár, weil wir von der nominellen Domäne zur realen Domäne wechseln und die Dinge komplizierter werden, erweiterte er den Rahmen der vier Preise um ausländische Waren, Versand und Verteidigung.

Die neuen Artikel sind alle echt. Die Infrastruktur, auf der Güter bewegt werden. Der Bereich der Institutionen, die mit Waren handeln, ist: Warenhändler, Banken, die Warenhändler finanzieren, sowie Ämter, die den Außenhandel unterstützen, sowie die Militärfakultäten des Staates, die Vermögenswerten, Minen, Felder, Pipelines, Schiffe, Schifffahrtswege etc.

Der Warenpreis wird wie alles andere durch Angebot und Nachfrage bestimmt, und Angebot und Nachfrage werden immer von den Banken finanziert. Für Preisstabilität brauchen wir sowohl nominale als auch reale strukturelle Stabilität – Deflation (strukturell) tritt auf, wenn die Nachfrage nicht finanziert werden kann, und im Gegensatz dazu tritt Inflation (strukturell) auf, wenn das Angebot durch Krieg und andere Ereignisse unterbrochen wird.

Dies ist die Schifffahrt, bei der viel Zeit und viel Energie darauf verwendet wird, dass der russische Rohstoff aufgrund der Sanktionen gezwungen ist, mehr zu reisen.

Es spielt keine Rolle, ob russisches Öl in einer Woche nordeuropäische Häfen erreicht oder 120 Tage braucht, um nach China zu gelangen.

Allerdings kauft China auf diese Weise weniger Öl aus dem Nahen Osten, und das Öl von dort muss länger nach Europa reisen. Das bedeutet nicht nur einen Zeitverlust, sondern erfordert auch viel mehr Schiffe (Schiffsmangel), d.h. die Kosten steigen natürlich.

Aber nicht nur die Ölpreise steigen. Es reicht, das zu denken

Dies wird den Verkehr auf dem Suezkanal erhöhen, sodass die ägyptische Regierung die Mautgebühren legal erhöhen wird.

mehr Weizen kaufen zu können, was den Preis aller durch die Kanäle fließenden Waren, einschließlich Getreide, erhöht.

Damit werden Rohstoffbörsenhändler mehr Finanzierung benötigen und auch der Liquiditätsbedarf der Banken wird im Laufe der Zeit steigen. Wenn nicht sofort, aber zwangsläufig. Pozsár stellt fest, dass all dies die Finanzierungsmärkte beeinflussen wird, die Inflation und Volatilität der Rohstoffmärkte die Kreditnachfrage in der Welt der Rohstoffmärkte antreiben wird und die Bereitschaft und Fähigkeit der Banken, den Kreditbedarf der Welt der Rohstoffmärkte zu decken, abnehmen wird.

Die Banken haben derzeit viele überschüssige Reserven, sodass sie den Rohstoffhändlern mehr Kredite gewähren können, um teurere und volatilere Fracht zu transportieren, aber der Finanzierungsstress wird übergreifen, was sich nicht positiv auf die Nachfrage der Banken auswirken kann Staatsanleihen auch nicht.

Und in der Zwischenzeit sollten die Budgets der westlichen Regierungen gestrafft werden, da sie während der Epidemie ziemlich viel ausgegeben haben. Diejenigen, die es vorziehen, Sanktionen zu schaffen, die darauf abzielen, den Schmerz für Russland zu maximieren, ohne die finanziellen und Preisstabilitätsrisiken für den Westen zu minimieren.

Gestützt wird das Preisniveau laut Pozsár durch ein gesundes, gut funktionierendes Bankensystem (Nachfrage braucht Kredit; wenn es keinen Kredit gibt, gibt es keine Nachfrage, und die Preise fallen), außerdem eine gesunde, gut funktionierende Welt mit effiziente und offene Seewege (Nachfrage braucht man Waren, und wenn es keine Waren gibt, steigen die Preise schnell).

Wenn das Bankensystem verstopft ist, werden Kredite teurer, was die Nachfrage unterdrückt, und wenn das Warenhandelssystem verstopft ist, werden Waren teurer, was ebenfalls die Nachfrage unterdrückt.

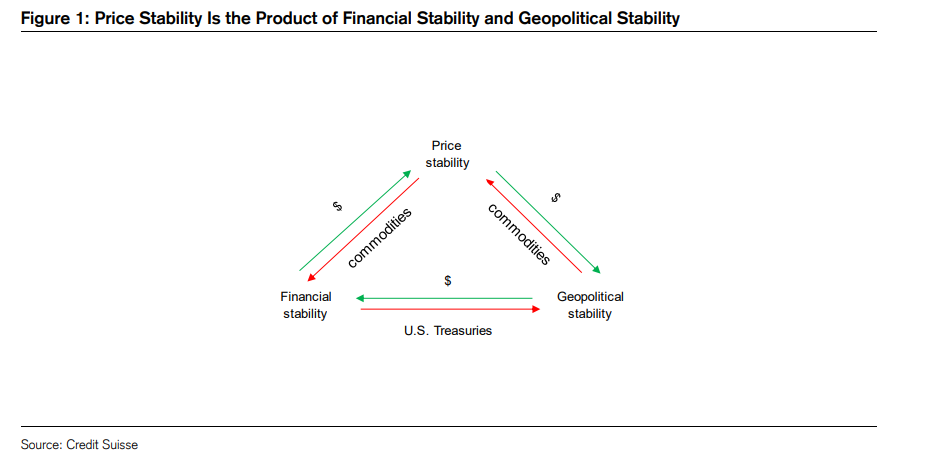

Pozár stellt das Bretton-Woods-II-System mit einem Dreieck dar,

wobei zwischen dem linken und oberen Eckpunkt Handel und Zeit und zwischen dem rechten und oberen Eckpunkt Handel und Zeit stehen, wobei sich Handel und Zeit auf Devisenhandel und Kredit sowie Waren und Transport beziehen. Und zwischen den beiden unteren Gipfeln befindet sich das monetäre Arrangement der unipolaren Welt: Bretton Woods II, wo Banken Eurodollars erschaffen und OPEC und China US-Staatsanleihen mit Eurodollars kaufen.

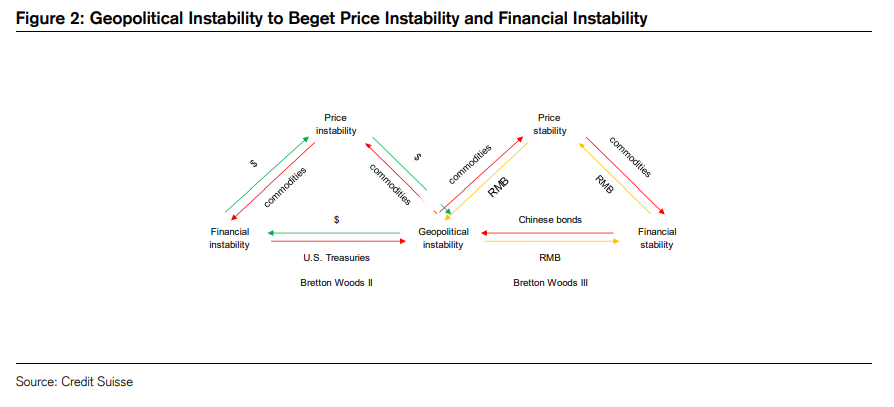

Aber laut Pozsár ist dies nicht das Ende der Geschichte, statt einem Dreieck sind es jetzt zwei.

Das ist natürlich, da eine multipolare (duopolare) Welt zwei Dreiecke braucht, um zu funktionieren, oder vielmehr um nebeneinander zu existieren.

Das linke Dreieck ist das gleiche wie das vorherige, und das rechte ist konzeptionell das gleiche wie das linke, aber mit einer anderen Währung verankert – Euroreminbi statt Euro-Dollar. Er stellte die beiden Dreiecke als Spiegelbilder voneinander dar, sodass sie einen gemeinsamen geopolitischen Höhepunkt haben. Weil das zweite Dreieck aufgrund eines geopolitischen Konflikts aus dem ersten herausgewachsen ist.

Der obere Eckpunkt des zweiten Dreiecks ist auch mit den beiden anderen Eckpunkten durch die Konzepte von Handel und Zeit verbunden: Der linke und obere Eckpunkt sind die Konzepte von Warenhandel und Zeit, und der rechte und obere Eckpunkt sind die Konzepte von Devisenhandel und Ausleihe. Aber hier sind der Renminbi anstelle von anderen Währungen anstelle von US-Dollar andere Währungen, und zwischen den unteren beiden Knoten befindet sich das Währungsarrangement der neuen Weltordnung: Bretton Woods III, wo Banken Eurorenminbi schaffen und wo sie Eurorenminbi-Guthaben ansammeln, um die chinesische Regierung zu kaufen Wertpapiere (nicht sofort, aber zwangsläufig), externes Geld wie Gold statt G7-internes Geld und Rohstoffreserven statt Devisenreserven.

Laut Posar

Rohstoffreserven werden ein wesentlicher Bestandteil von Bretton Woods III sein, und Kriege wurden in der Vergangenheit von denen gewonnen, die über mehr Nahrungs- und Energiereserven verfügten.

Das US-Landwirtschaftsministerium schätzt, dass China über die Hälfte der weltweiten Weizenreserven und 70 % seiner Maisreserven verfügt. Im Gegensatz dazu kontrollieren die USA nur 6 % bzw. 12 % der weltweiten Weizen- und Maisreserven.

All dies wirkt sich auf das Preisniveau von Lebensmitteln, Öl und Energie aus.

Aber das Nebeneinander der beiden Dreiecke hat einen enormen Einfluss auf die Entwicklung der Inflation sowohl im Osten als auch im Westen.

Laut Pozár, Bretton Woods II. serviert mit deflationären Impulsen (Globalisierung, offener Handel, Just-in-Time-Lieferketten, nur eine Lieferkette), Bretton Woods III. und es wird inflationäre Impulse geben (Deglobalisierung, Autarkie, Horten von Waren für den Fall der Fälle und Verdoppelung von Lieferketten und mehr Militärausgaben zum Schutz der verbleibenden Seehandelsreserven).

Imperien entstehen und fallen. Währungen fallen und steigen. Kriege haben Gewinner und Verlierer.

Als die Inflation gebrochen werden musste, halfen bisher die unipolare Weltordnung und der Aufstieg des Euro-Dollars den westlichen Währungen. Kurz nachdem er den Posten im Finanzministerium übernommen hatte, sagte Connally den europäischen Finanzministern, die besorgt über Amerikas Inflationsexport waren, dass „der Dollar unser Geld ist, aber Ihr Problem“. Bretton-Woods III. Ihr neues Passwort ist a

"unsere waren, ihre probleme".