Niejednokrotnie przepisy podatkowe stworzone przez wolny od socjalistów demokratyczny gabinet na rok 2010 skutkowały brutalnymi odliczeniami. Od tego czasu publiczne obciążenie pracą zostało znacznie zmniejszone.

Czy zmiany podatkowe ostatnich dziesięciu lat faworyzują większość czy mniejszość?

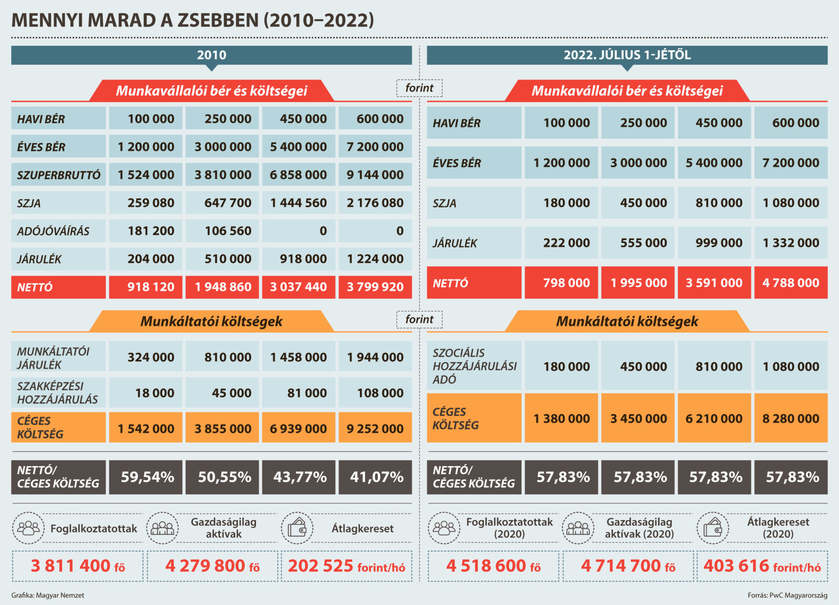

To pytanie regularnie pojawia się w toku przemian ustrojowych, a kalkulacja przygotowana przez PwC Węgry na podstawie sugestii Narodu Węgierskiego z pewnością daje, ogólnie rzecz biorąc, jasną odpowiedź na to pytanie. Zestawy danych porównują warunki w 2010 r. z 2022 r. Te ostatnie - w obecnie planowanej formie - zostały zarysowane w projekcie przyszłorocznej ustawy budżetowej oraz nowych zmian podatkowych - oba projekty są już na stole sejmowym. W podatku dochodowym od osób fizycznych jeszcze dekadę temu istniała instytucja ulgi podatkowej, więc podatek od najniższych zarobków był bardzo niski – różnica jest nadal widoczna przy 100 000 HUF miesięcznie brutto (czyli 1,2 mln HUF). Jednak korzystny efekt zasady wspierania tych, którzy zarabiają mniej, szybko się rozwiał. W 2010 roku tzw. super-grossing jeszcze żył, no i oczywiście stawka podatkowa też była wyższa, więc

Dzisiejszy system przepisów pozostawia już ponad 250 000 HUF brutto miesięcznie (tj. 3 miliony HUF rocznie) w kieszeniach pracowników, czyli mniej więcej pięćdziesiąt tysięcy HUF rocznie.

W naszym kraju miesięczne zarobki brutto przekraczają już dziś czterysta tysięcy forintów, więc i tej wartości warto się przyjrzeć. 450 000 HUF miesięcznie to 5,4 miliona HUF w ciągu roku. Z tego przepisy z 2010 roku pozostawiły pracownikowi tylko trzy miliony forintów, dziś prawie 3,6 miliona. Różnica wynosi pół miliona forintów rocznie. Różnica jest jeszcze większa o jeden krok w górę, przy sześciuset tysiącach HUF miesięcznie

Z 7,2 miliona forintów brutto, system sja z 2010 roku pozostawił 3,8 miliona, prawie połowę pensji zabrało państwo. Dzisiejsze przepisy podatkowe pozostawiają prawie milion więcej w kieszeniach pracowników.

Po pytaniach MN dokonano kolejnej kalkulacji w PwC. Uwzględnia to również obciążenia pracodawców, ponieważ przy obliczaniu wynagrodzenia bierze się pod uwagę nie tylko obciążenie publiczne pracownika (podatek i składkę), ale także to, ile podatku musi zapłacić sam

pracodawca . Wcześniej oprócz składki pracodawcy dyskutowano o składce na szkolenie zawodowe, ale to drugie obciążenie z pewnością za rok zniknie, więc od lipca 2022 r. tylko podatek od składki na ubezpieczenia społeczne (który zastępuje składkę) będzie obciążał przedsiębiorców. Ale zobaczmy liczby! W 2010 roku sto tysięcy forintów miesięcznie, czyli 1,2 miliona forintów rocznie brutto, kosztowało ówczesnego pracodawcę ponad półtora miliona forintów. Z półtora miliona forintów pracownik otrzymał 918 tysięcy, reszta trafiła do państwa. Nie był nawet tak wysoki. Pracownik otrzymał 1,948 mln HUF z rocznych 3 mln HUF brutto, podczas gdy jego pracodawca musiał rozliczyć się łącznie z 3,855 mln HUF, więc połowę kwoty pochłonęły podatki. Wraz ze wzrostem płacy stosunek ten stawał się coraz gorszy: pracownik otrzymał 3,8 miliona z rocznej pensji brutto wynoszącej 7,2 miliona (co oznacza miesięczne wynagrodzenie brutto w wysokości sześciuset tysięcy forintów), ale kosztowało to firmę prawie 9,3 miliona forintów. Tutaj państwo wzięło około 5,5 miliona HUF.

Sześćdziesiąt procent kosztów płacy było zatem pokrywane z podatku.

Warto porównać przepisy, które będą obowiązywały od połowy przyszłego roku i ich konsekwencje. Sto tysięcy forintów brutto, czyli 1,2 miliona brutto – jak to było od dawna, tak będzie w przyszłym roku – będzie oznaczać mniej więcej osiemset tysięcy forintów netto, ale pracodawca zapłaci tylko 180 tysięcy forintów plus podatek. Przy pensji miesięcznej brutto wynoszącej ćwierć miliona, czyli rocznej pensji brutto w wysokości trzech milionów, w kieszeni pracownika pozostaje około dwóch milionów, za które firma płaci około trzech i pół miliona forintów – o setki tysięcy forintów mniej niż zapłacił w 2010 r.

Ale spójrzmy na obecne średnie wynagrodzenie : przy 450 000 miesięcznie, czyli 5,4 miliona brutto rocznie, w przyszłym roku pracownik otrzyma 3,6 miliona, całkowity koszt wynagrodzenia pracodawcy wynosi 6,2 miliona forintów. Około sześćdziesiąt procent pieniędzy pozostanie u pracownika, dokładnie tak samo, jak w przypadku wyższych kategorii dochodów. Na przykład sześćset tysięcy miesięcznych, czyli 7,2 mln rocznych pensji brutto, będzie kosztowało firmę 8,3 mln. Pracownik może włożyć z tego 4,8 miliona, a państwo dostanie 3,5 miliona. Jak to wyglądało według przepisów z 2010 roku? Kolega zarabiający sześćset tysięcy miesięcznie kosztował pracodawcę 9,3 miliona rocznie, pracownik otrzymał o milion mniej, 3,8 miliona, a państwo zabrało prawie 5,5 miliona forintów.

W przyszłym roku budżet zadowoli się o dwa miliony mniej.

Z tego wszystkiego jasno wynika, że zgodnie z przepisami z 2010 r. tworzenie miejsc pracy i zatrudnianie wysokiej jakości siły roboczej było bardzo kosztowne. Z tego powodu wiele osób albo pracowało więcej na czarno, albo wcale. Kolejne ciekawe porównanie zawiera zestawienie PwC:

W 2010 r. urząd skarbowy zarejestrował 3,8 mln pracujących, w ubiegłym roku 4,5 mln. W 2010 roku średnia pensja wynosiła 202 000 HUF, aw zeszłym roku 403 000 HUF.

Źródło: magyarnemzet.hu